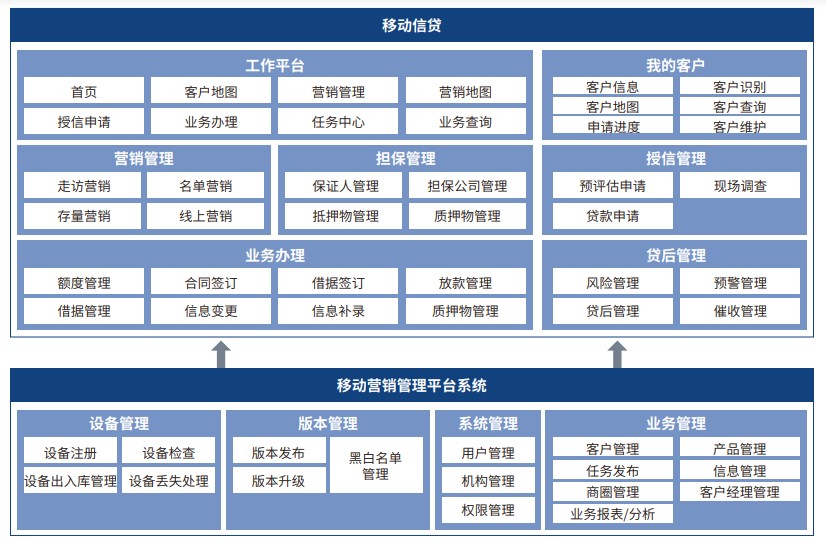

中电金信移动信贷系统采用场景式风控、模型风控、大数据风控等技术手段实现更精准的业务风险控制,帮助客户打造纯线上产品,实现小微信贷业务的作业标准化、信息化、高效化,业务办理前、中、后台的一体化,业务流程电子化,风控模型智能化,信贷资料无纸化,提升作业效率,降低人工成本,增强用户体验。

-

客户管理

个人客户、企业客户全生命周期管理,并实现客户地图精准定位

-

任务管理

根据权限及办理状态分为任务池、待办队列、已办队列,统一进行数据分类,可快速定位任务

-

通知管理

人工发起公告通知,系统批量提醒通知管理

-

营销管理

总行建立营销方案,指导分支机构对特定客群、行业、商圈、地区开展营销,分走访营销、名单营销、存量营销和线上营销

-

营销地图

在营销时对客户进行地图打标,客户网格化营销管理

-

授信申请

支持多种业务模式产品,由产品驱动调查模式。支持调查模板灵活配置、渐进式调查流程、自动调查派单机制、调查结果结构化、影像记录、录音存档及Pad定位等

-

业务办理

可调用电子签章平台做数字化电子签名,实现线上个人签约和企业签约,实现全线上化签约流程,全自动放款

-

贷后管理

贷后任务派单制,派单给管户客户经理进行贷后调查,支持移动化检查审批

-

催收管理

催收任务派单制,根据客户的逾期天数和客户风险预警信息生成催收任务并向客户经理进行推送。催收登记,拍照上传留痕,通话记录、短信记录、上门记录存档等

-

业务查询

各类可视化图表,多维度查询贷款全流程台账

-

数字化作业流程

数字化作业流程是由移动展业+线上化平台组成整个业务链条,基于公司MDAP技术平台实现移动信贷一体化作业模式

-

大数据智能风控

大数据风控方案突破传统小微信贷风控瓶颈,特别是针对小微贷金额小、数量大、速度快等构建进一步优势,并结合公司积累丰富的风控规则、模型及策略

-

快速产品创新

通过产品工厂实现产品自动化定制,具备快速创新能力,增强市场竞争力和用户体验,默认配置常见基础产品,可以开箱即用

-

智能OCR识别

财务报表通过OCR识别,能全面覆盖大部分行业的财务报表,财报识别98%以上准确率,科目匹配率96%以上,并支持交叉验证

-

渠道服务能力

通过开放API、SDK、SAAS服务等多种方式,支持多样化渠道接入能力,让信贷业务中的客户服务体验进一步优化

-

客户精细化管理

通过对客户数据采集,客户识别和标签,结合风控规则、模型和策略,实现差异化的客户经营与精选化的管理能力

-

下一代信贷系统解决方案

金融机构下一代信贷新型数字基础设施,基于DDD业务建模和分布式金融数字底座技术构建,采用成熟的业务建模方法和领先的DDD微服务设计

体验产品 -

押品管理系统

实现押品全生命周期的管理,整合全业务条线的押品数据,提供统一的押品数据管理视图,全面满足监管合规和内部管理要求

体验产品 -

客户信用风险内部评级系统

支持银行非零售和零售信贷业务处理系统(信贷系统、小微系统)进行流程和数据整合,实现内部评级的模型管理、数据加工、评级管理、应用管理、接口管理等功能,切实推动非零售客户和零售客户内部评级的实际应用

体验产品 -

移动银行

在自主研发的移动PaaS平台上构建了个人手机银行、企业手机银行、信用卡、生活缴费、电子商务等众多应用场景,实现了从开发到运营的完整解决方案

体验产品 -

统一授信管理平台

满足商业银行将银行集团范围内具有授信性质和融资功能的各类信用风险业务纳入统一授信管理体系

体验产品