随着金融机构信贷业务的快速发展,业务产品日渐丰富,规模持续快速增加,资产保全部门管理的工作量和业务复杂度都大幅提升,但仍面临银行内容信息不对称、流程执行不规范、保全手段单一等问题。

中电金信不良资产管理平台采取多样化不良资产催收处置手段,以统一、规范、标准的资产保全工作程序来规范业务操作流程,以综合化手段帮助金融机构解决业务痛点,打造全流程管理平台。并可与相关业务系统有效对接,实现各项信贷资产业务重要数据的存储、共享、分析,优化数据分析及工作监督管理职能。

实现不良资产全生命周期管理

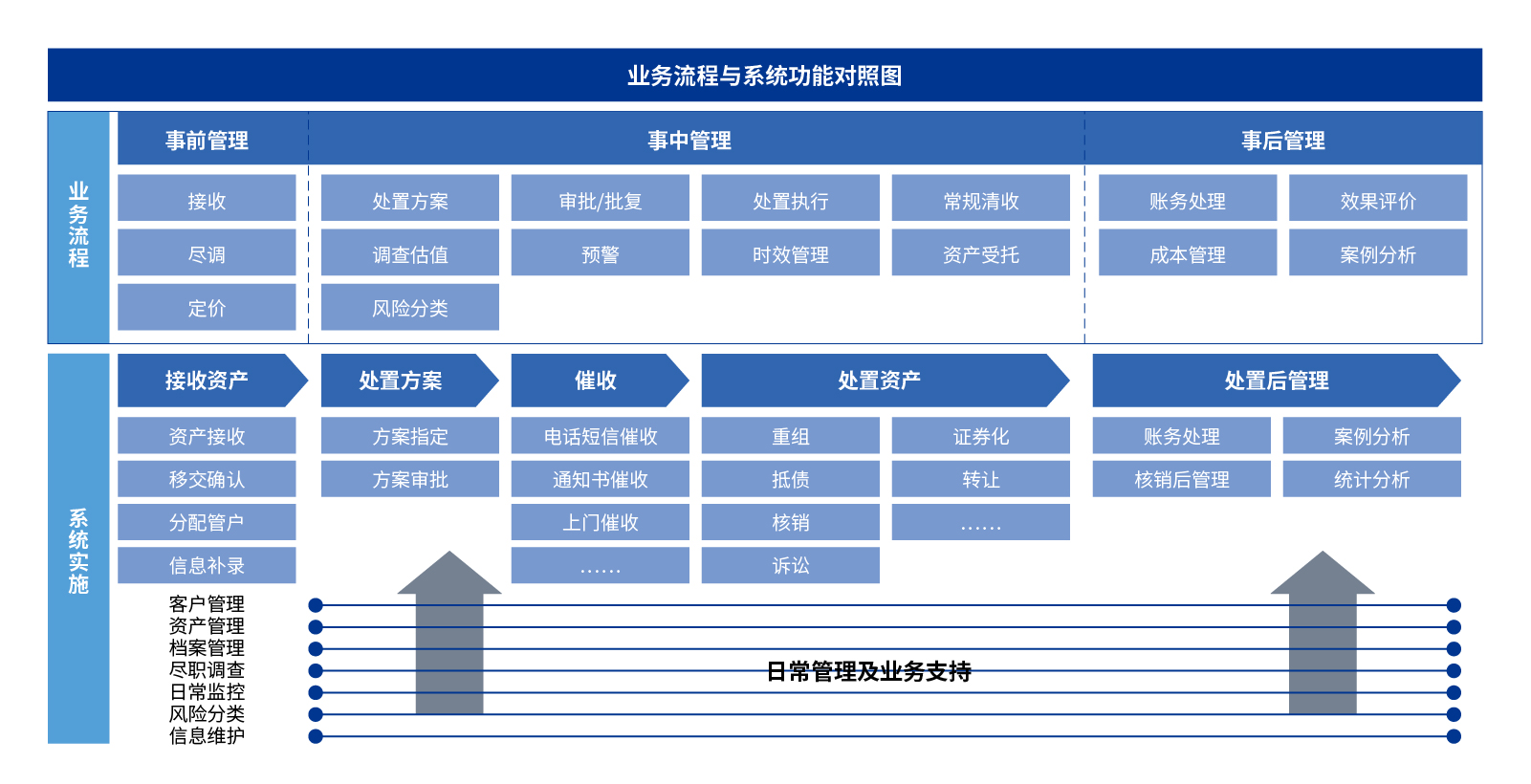

实现不良资产的全生命周期、全流程数据的规范采集和集中管理。全生命周期管理分为事先管理、事中管理、事后管理三部分。

事先管理包括资产接收、调查估值,以及日常管理,包括信息维护、日常监控、风险分类等;事中管理包括常规催收(电话、信函、短信、上门)、司法催收、委外催收等;事后管理包括抵债资产、资产处置(债权减免、抵押物处置、资产重组、呆账核销、资产转让)等。

统一不良资产数据视图

建立符合标准的不良资产数据视图,为风险数据的积累及分析奠定基础。由不良资产管理平台形成不良资产基础数据池(资产数据、账务数据、处置方案、成本数据等),经加工汇总形成分析数据池(行业分析、区域分析、押品分析、处置分析、损失信息等),处置分析后的信息可为处置方案的选择、催收策略的支持提供依据。

押品分析可为押品准入、抵押率、押品评估、押品预警提供基础信息;行业分析、区域分析可为风险系统提供高危行业、高危区域信息,通过不良资产回收积累信息为不良资产定价提供决策依据。

多样化的资产催收处置手段

支持多类资产、多种催收策略、多种处置方式,为降低资产损失,提高资产质量提供帮助。

从不良资产的基础属性(逾期天数、担保方式、贷款余额、产品类型等)出发,采取不同的执行策略,对各种资产保全手段的执行进行管理。如常规催收(催收任务分派、催收任务执行、催收结果登记)、司法催收(司法催收申请、司法催收审批、司法催收执行、诉讼时效提醒、诉前保全处理、催收进程登记、催收结果登记)、委外催收等(委外公司准入、委外包信息、委外贷款信息、催收结果登记、客户信息修正、委外历史查询)。

-

前瞻性及先进性

引进国际不良资产管理的业务流程和系统建设的最佳经验,考虑未来业务发展、产品创新、经营环境、外部监管的各项变化,提高系统对于未来情况的适应能力、保持应有的先进性。

-

完善的资产保全处置方案管理

实现数据集中、统一客户信息的呈现,提升效率防止决策失误。统一管理其所有相关资料与信息;提供完整、全面的信贷原始资料库;全方位收集每一位客户信息和每一笔贷款的第一还款来源和第二还款来源等相关业务信息。

-

提供风险预警能力

严格的过程管理、将风险预警点分解到业务环节,通过风险防范机制,有效地控制和降低风险。设置合规性审查、复核环节。在关键环节设置风险监控点和预警信号,解决合规性及风险监控,实现提高风险监控、预警能力。